Que aparentes contradicciones nos encontramos en el mercado. Las expectativas depositadas en este valor, han sido, quizás son aún, grandes. Las previsiones sobre las cosechas se han cumplido. Es cierto, tan cierto como que esa excesiva oferta, record de los últimos lustros, ha derrumbado el precio del etanol.

Hemos asistido a importantes correcciones tanto de esta como de otras empresas competidoras, productoras de etanol. Green Plains Inc, ha visto como el precio de sus acciones se deterioraba cerca de un 20% durante el último mes. El castigo para Pacific Ethanol ha sido aún mayor, rozando en ocasiones puntuales el 50% y quedando de momento en el 40%.

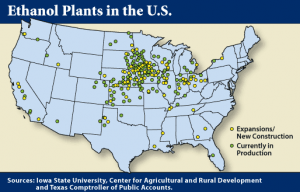

Parece según he leído que la demanda de gasolina en los EE.UU. cayó en exceso en septiembre, coincidiendo con el final del periodo vacacional. Si bien esto pasa todos los años, este ha sido especialmente duro en ese aspecto. Conviene recordar que la gasolina en USA, en un alto porcentaje, contiene hasta un 10% de etanol. Esto forma parte de las exigencias regulatorias de allí.

Claro como es lógico, este descenso de consumo, hace descender los precios del etanol y por efecto cascada, traslada el problema al maíz. Tanto es así que las empresas productoras han comenzado a bajar la producción. Al caer la demanda, los precios de los futuros también lo hacen. En la presente semana han alcanzado los precios mas bajos de los últimos cinco años. De la misma forma y manera, el ethanol para entrega en noviembre también ha caído.

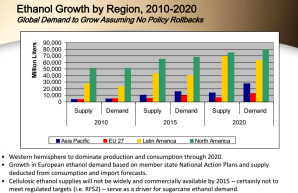

Por otro lado el gobierno brasileño comunicó que ofrecería incentivos para las industrias del azucar y el etanol. Estas medidas pueden hacer que la venta se produzca a precios mas bajos, por lo tanto se reduciría la demanda de las exportaciones de los EE:UU.

También leo que por otro lado los precios bajos estimulan la demanda de otros países del resto del mundo, como México, Emiratos Árabes, Filipinas, etc. Los precios a pesar de los estímulos en Brasil, parece que estarán del lado estadounidense. Se estima en 25 centavos de dólar por galón mas económicos.

Todo esto según diversos analistas hará que el mercado en su conjunto, la oferta y la demanda, se puedan estabilizar y continuar creciendo en un periodo comprendido entre tres y seis meses. Esto podría volver a relanzar las cotizaciones de las empresas productoras de etanol. Ahora bien, ¿cuando lo reflejará el precio de sus acciones?. ¿Lo hará ya mismo, jugando con antelación?. ¿Sería mucho adelantar la jugada, el hacerlo ahora?. ¿Esperará uno, dos o mas meses, hasta estar seguro el mercado del paso a seguir?.

No soy un experto en la materia, tampoco pretendo meterme a adivino. Solo les diré lo que en mi opinión veo como opciones analizando su lado técnico.

En su gráfica semanal, la cotización perdió la bajista y de momento tenemos unos mínimos creados por el propio precio (12’11), nivel que no supone o suponía hasta la fecha, referencia alguna a contemplar, salvo el estar por debajo de un antiguo y pequeño gap, ya cerrado con este acto.

En principio, el soporte mas fiable que le veía y veo, estaba y está en los 10’4x dólares. Ahora la cotización después de tan importante corrección, parece lo mas lógico que pudiera efectuar un «pull-back» a la bajista perdida, para después continuar corrigiendo. O terminar por llegar al verdadero soporte antes del citado movimiento. Todo ello, salvo que cuando llegue al territorio de la tendencial, el mercado piense que el asunto que les comentaba arriba del equilibrio entre oferta y demanda, está volviendo a su ser, y entonces les de por cruzar el Rubicón. Veremos y les contaré. Ahora a día de hoy, pienso así.

Por tanto, quienes hayan pillado al precio en los doce dólares y lo puedan ver en los 16’3x (dependiendo del momento temporal en que se encuentre con la tendencial), pueden plantearse deshacer posición, en cuanto vean que el precio no puede superar esa maginot. Los no comprados, ¡quietos!.

Siempre se puede entrar una vez superada a cierre semanal. Los centavos que quedan por el camino no son tantos y compensan sobradamente el riesgo. Si efectuara el «pull-backeo» veríamos a la cotización ir mas abajo de los mínimos de la presente semana, ¡seguro!.

Los que estén comprados en otros niveles, jueguen con «otros tiempos» por temas fiscales, etc, pueden aprovechar este movimiento o no. Cada cual es soberano de sus propias decisiones, oye lo que quiere oír y suele ser ajeno a lo contrario a lo cual el cree sus pretendidos intereses.

Otra cosa sería lo que yo deseo para este precio. Como imaginarán, deseo el paraíso en forma de tres dígitos, etc., que por otro lado, ¡puede llegar algún día!.

No obstante a todo este rollo, ya saben que luego la cotización acabará haciendo lo que la venga en gana, pero al igual que les comenté en el instante exacto las posibilidades correctivas de la vela del 2 de septiembre, ahora he creído conveniente largar a ustedes todo esto. Si quieren lo tienen en cuenta, si no pues no. Es cosa suya.

Suerte, toda la del mundo, para ustedes y su dedo soberano.

……………………………………………………………………………………………………………………….

ACTUALIZADO 18 DE OCTUBRE DE 2014.

Bien, se quedó a mitad del camino entre los tantas veces citados 10’4x y los negros augurios de los 8’20 (9’10) y veremos si esos han sido los mínimos definitivos de esta brutal y como siempre pensamos los que estamos dentro de cualquier precio, inimaginable, inentendible, inexplicable, inaudita, inconcebible, o cualquier otro calificativo de este tipo que queramos poner al asunto de marras.

¿Porqué serán tan brutos?, ¿Porqué no verán lo que nosotros tenemos por cristalino?, ¡qué cosas!, ¿verdad?.

En fin, ahí tenemos el rebote, ojalá que a pesar de la vela que nos deja en diario e incluso en semanal (menos), objetos ambas de todo tipo de dudas, aquel continúe al menos hasta el pull-back con la tendencial. Luego veremos.

Venga, a ver si los que estáis comprados en niveles altos, podéis enjugar esas importantes perdidas que lleváis sufridas.

…………………………………………………………………………

PEIX

He comprado unos cuantos cromos…exactamente a 13$…no me digan que no es un numero bonito!!!

PEIX BUENAS TARDES, ahora sí.

Dediquémonos primeramente a desenmascarar las patrañas con las que atacaron el precio del etanol a mediados de noviembre.

¿Inventarios altos? Aquí tienen toda la serie.

http://www.eia.gov/dnav/pet/hist/LeafHandler.ashx?n=PET&s=W_EPOOXE_SAE_NUS_MBBL&f=W

Por cierto, inventarios a día de hoy en mínimos de SEIS MESES. Sin comentarios.

Los futuros de noviembre están en 1,83, y la tendencia es muy alcista. Lo mismo que la del maíz. Pero el crush, es decir, la diferencia, sigue siendo muy positiva.

Queda hora y cuarto para el cierre y resultados, y qué quieren que les diga. Yo espero ese DOLAR por acción que decía Fernando hace unas horas.

Para Juan: La jugada de la OPEP, de confirmarse, acabaría con la viabilidad del fracking a corto medio plazo, y en consecuencia la iniciación de nuevos proyectos de extracción con esa técnica. Y colocaría a la OPEP de nuevo como dueña del crudo. Entonces…¿Petróleo por encima de 120$ el barril? Y más, si ellos quieren.

PEIX Quedan 15 minutos, pero me bajo a por unas cervecitas. Les sigo por el smartphone.

peix…suerte a todos

0.15!!!

pues parecen una mierda de resultados…

Pacific Ethanol, Inc. Reports Q3 EPS of $0.15 vs $0.21 Est; Revenue of $275.60M vs $261.55M Est

4:03p ET October 29, 2014 (Benzinga) Print

Pacific Ethanol, Inc. (NASDAQ: PEIX) reports Q3 EPS of $0.15 versus the estimated $0.21, missing by $0.06. Revenue came in at $275.60M versus the estimated $261.55M.

Habrá que analizarlos bien porque los datos parecen buenos pero el EPS no es lo que esperabamos,…

Press Release: Pacific Ethanol Reports Third Quarter 2014 Results

4:03p ET October 29, 2014 (Dow Jones) Print

Press Release: Pacific Ethanol Reports Third Quarter 2014 Results

Pacific Ethanol Reports Third Quarter 2014 Results

— Net sales were $275.6 million, compared to $233.9 million in Q3’13

— Record total gallons sold of 133.7 million, compared to 104.9 million in

Q3’13

— Net income was $3.7 million or $0.15 per diluted share

— Adjusted net income was $8.1 million or $0.33 per diluted share

— Adjusted EBITDA was $15.5 million, compared to $3.4 million in Q3’13

— Cash at September 30, 2014 was $56.3 million, compared to $5.2 million at

December 31, 2013

SACRAMENTO, Calif., Oct. 29, 2014 (GLOBE NEWSWIRE) — Pacific Ethanol, Inc. (Nasdaq:PEIX), the leading producer and marketer of low-carbon renewable fuels in the Western United States, reported its financial results for the three- and nine-months ended September 30, 2014.

«We delivered solid financial results for the third quarter of 2014, supported by efficient operations and continued strong ethanol market fundamentals,» stated Neil Koehler, the company’s president and CEO. «Over the last twelve months, Pacific Ethanol generated adjusted EBITDA of $96.9 million. To sustain our profitable growth, we are implementing several capital expenditure projects to improve efficiencies, diversify feedstock and develop our advanced biofuel initiatives.»

Financial Results for the Three Months Ended September 30, 2014

Net sales were $275.6 million, an increase of 18%, compared to $233.9 million for the third quarter of 2013. The company’s increase in net sales is attributable to its record total gallons sold resulting from increases in both production and third party gallons.

Gross profit was $18.0 million, compared to $3.5 million for the third quarter of 2013. The improvement in gross profit was driven by significantly improved production margins and corn oil production.

Selling, general and administrative («SG&A») expenses were $4.4 million, compared to $2.5 million for the third quarter of 2013. The increase in SG&A is primarily due to an increase in compensation costs tied to the company’s continued profitable results and an increase in professional fees from higher corporate and plant activities.

Operating income was $13.6 million, compared to $1.0 million for the third quarter of 2013.

Fair value adjustments and warrant inducements were $4.4 million, including $1.5 million in warrant inducements in July 2014, as well as $2.9 million in adjustments for intra-quarter warrant exercises. As of October 29(th) , the company had less than one million warrants remaining outstanding.

Interest expense, net, was $1.1 million, compared to $4.5 million for the third quarter of 2013. This reduction is due to significantly lower debt balances in 2014.

Net income available to common stockholders was $3.7 million, or $0.15 per diluted share, compared to a net loss of $5.3 million, or a $0.40 loss per diluted share for the third quarter of 2013.

Adjusted net income, which excludes fair value adjustments and warrant inducements and extinguishments of debt, was $8.1 million, or $0.33 per diluted share, compared to an adjusted net loss of $3.5 million, or a $0.26 loss per diluted share, for the third quarter of 2013.

Adjusted EBITDA was $15.5 million, compared to $3.4 million for the third quarter of 2013.

Cash at September 30, 2014 was $56.3 million, compared to $5.2 million at December 31, 2013.

Bryon McGregor, the company’s CFO, stated: «During the third quarter, we further strengthened our balance sheet and operating liquidity. Since December 31, 2013, we increased our cash balances by over $51.1 million. As a result, our working capital increased to approximately $93.3 million from $51.2 million at the end of 2013.»

Financial Results for the Nine Months Ended September 30, 2014

Net sales were $851.3 million, compared to $693.1 million in the same period of 2013.

Net income available to common stockholders was $7.8 million, or $0.35 per diluted share, compared to a net loss of $10.3 million, or a $0.91 loss per diluted share, in the same period of 2013.

Adjusted net income was $49.9 million, or $2.26 per diluted share, compared to an adjusted net loss of $10.0 million, or an $0.88 loss per diluted share, for the same period of 2013.

Adjusted EBITDA was $78.7 million, compared to $10.4 million for the same period of 2013.

Third Quarter 2014 Results Conference Call

Management will host a conference call at 8:00 a.m. PT/11:00 a.m. ET on October 30, 2014.

Neil Koehler, Chief Executive Officer, and Bryon McGregor, Chief Financial Officer, will deliver prepared remarks followed by a question and answer session. The webcast for the call can be accessed from Pacific Ethanol’s website at http://www.pacificethanol.com. Alternatively, you may dial the following number up to ten minutes prior to the scheduled conference call time: (877) 847-6066. International callers should dial 00-1-(970) 315-0267. The pass code will be 24909618#.

If you are unable to participate on the live call, the webcast will be archived for replay on Pacific Ethanol’s website for one year. In addition, a telephonic replay will be available at 2:00 p.m. Eastern Time on Thursday, October 30, 2014 through 11:59 p.m. Eastern Time on Thursday, November 6, 2014. To access the replay, please dial (855) 859-2056. International callers should dial 00-1-(404) 537-3406. The pass code will be 24909618#.

Use of Non-GAAP Measures

Management believes that certain financial measures not in accordance with generally accepted accounting principles («GAAP») are useful measures of operations. The company defines Adjusted Net Income (Loss) as unaudited earnings before fair value adjustments and warrant inducements and gain (loss) on extinguishments of debt. The company defines Adjusted EBITDA as unaudited net income (loss) attributed to Pacific Ethanol before interest, provision for income taxes, depreciation and amortization, fair value adjustments and warrant inducements and noncash gain (loss) on extinguishments of debt. Tables are provided at the end of this release that provide a reconciliation of Adjusted Net Income (Loss) and Adjusted EBITDA to their most directly comparable GAAP measures. Management provides these non-GAAP measures so that investors will have the same financial information that management uses, which may assist investors in properly assessing the company’s performance on a period-over-period basis. Adjusted Net Income (Loss) and Adjusted EBITDA are not measures of financial performance under GAAP, and should not be considered alternatives to net income (loss) or any other measure of performance under GAAP, or to cash flows from operating, investing or financing activities as an indicator of cash flows or as a measure of liquidity. Adjusted Net Income (Loss) and Adjusted EBITDA have limitations as analytical tools and you should not consider these measures in isolation or as a substitute for analysis of the company’s results as reported under GAAP.

About Pacific Ethanol, Inc.

Pacific Ethanol, Inc. (PEIX) is the leading producer and marketer of low-carbon renewable fuels in the Western United States. Pacific Ethanol also sells co-products, including wet distillers grain («WDG»), a nutritional animal feed. Serving integrated oil companies and gasoline marketers who blend ethanol into gasoline, Pacific Ethanol provides transportation, storage and delivery of ethanol through third-party service providers in the Western United States, primarily in California, Arizona, Nevada, Utah, Oregon, Colorado, Idaho and Washington. Pacific Ethanol has a 96% ownership interest in PE Op Co., the owner of four ethanol production facilities. Pacific Ethanol operates and manages the four ethanol production facilities, which have a combined annual production capacity of 200 million gallons. These operating facilities are located in Boardman, Oregon, Burley, Idaho, Stockton, California and Madera, California. The facilities are near their respective fuel and feed customers, offering significant timing, transportation cost and logistical advantages. Pacific Ethanol’s subsidiary, Kinergy Marketing LLC, markets ethanol from Pacific Ethanol’s managed plants and from other third-party production facilities, and another subsidiary, Pacific Ag. Products, LLC, markets WDG. For more information please visit http://www.pacificethanol.com.

Safe Harbor Statement under the Private Securities Litigation Reform Act of 1995

With the exception of historical information, the matters discussed in this press release including, without limitation, the ability of Pacific Ethanol to continue as leading producer and marketer of low-carbon renewable fuels in the Western United States are forward-looking statements and considerations that involve a number of risks and uncertainties. The actual future results of Pacific Ethanol could differ from those statements. Factors that could cause or contribute to such differences include, but are not limited to, adverse economic and market conditions; changes in governmental regulations and policies; and other events, factors and risks previously and from time to time disclosed in Pacific Ethanol’s filings with the Securities and Exchange Commission including, specifically, those factors set forth in the «Risk Factors» section contained in Pacific Ethanol’s Form 10-Q filed with the Securities and Exchange Commission on August 14, 2014.

PACIFIC ETHANOL, INC.

CONSOLIDATED STATEMENTS OF OPERATIONS

(unaudited, in thousands, except per share data)

Three Months Ended Nine Months Ended

September 30, September 30,

——————– ———————-

2014 2013 2014 2013

——— ——— ———- ———-

Net sales $ 275,573 $ 233,880 $ 851,260 $ 693,147

Cost of goods sold 257,587 230,357 761,153 681,813

(MORE TO FOLLOW) Dow Jones Newswires

October 29, 2014 16:03 ET (20:03 GMT)DN201410290133462014-10-29 20:03:00.0006A2HPQUK263HLOGVQMT1IJJJNNDJNF

PEIX.Pacific Ethanol (NASDAQ: PEIX) informó EPS 3T de $ 0,33, $ 0,12 más que la estimación de los analistas de 0,21 dólares. Los ingresos para el trimestre fue de $ 233 900 000 frente a la previsión del consenso de $ 261.550.000.

Los ingresos menores de lo esperado…. y en el after parece que lo hunden, no me jodas….

peix..pues ya nos estan zurrando en el after asi q deben ser malos…

Peix

Los datos son una MIERDA.

Las ventas han disminuido unos 50 millones desde el 2° trimestre y el margen bruto se ha quedado un mísero 6%.

Además tenemos otra vez los dichosos waarants q nos quitan 4 millones de beneficio ( no se como lo han contado pq las cuentas no salen).

En fin, en el after en 12 y lo q nos queda.

Solo espero q mañana lo puedan explicar.

Q decepción mas grande.

peix esto no ahi quien lo entienda…

Peix.

A ver si Manuel nos puede explicar algo, pq sigo sin entender la mierda de resultados con los meses de julio y agosto de récord y un tercio de septiembre q hemos tenido.

PEIX he subido a casa echando leches.

Los resultados no son lo que esperaba.

Y la nota de prensa es mínima.

http://money.cnn.com/news/newsfeeds/articles/globenewswire/10105030.htm

Tal vez una de las claves esté aquí:

«Fair value adjustments and warrant inducements were $4.4 million, including $1.5 million in warrant inducements in July 2014, as well as $2.9 million in adjustments for intra-quarter warrant exercises. As of October 29th, the company had less than one million warrants remaining outstanding.»

PEIX efectivamente, los warrants de nuevo. Pero sigo sin entender cómo diablos descuentan.

Aquí tienen el 8-k, para analizar en detalle la jugada:

http://ih.advfn.com/p.php?pid=nmona&article=64217978&xref=newsalerttweet&adw=1126416

El balance entre el precio del etanol y el maiz, desconcertante.

Peix

Y sobretodo comparando con los de gpre. Han vendido mas caro y comprado maíz mas barato. Es imposible de entender. Su margen bruto aumenta un huevo y el nuestro disminuye un 40% !!!

PEIX lo siento, de veras.

Mañana Neil Koehler va a tener que hacer malabarismos para explicar su «brillante gestión» en la compra de maíz caro y venta de etanol barato, a pesar de estar en la costa oeste.

Y lo de los warrants, espero que lo aclare.

Por mi parte, a esperar al 20 de noviembre, y tal vez al 1 de enero. Pero este modelo de gestión ha vuelto a cabrearme.

PEIX Ojo, aclarar una cosa.

Las notas iniciales de las agencias de prensa no son correctas.

1. El beneficio es de 0.33, no de 0.15 como alguna dijo al principio.

2. Y las ventas son 275,573, frente al consenso de 261.550, es decir, mejores.

Y aquí, un artículo pintando la cosa mal. Evidentemente, a estos precios de etanol la cosa no va bien.

http://247wallst.com/energy-business/2014/10/29/pacific-ethanol-faces-tougher-quarter-after-beating-q3-estimates/

«Ethanol production gallons sold in the third quarter totaled 46.8 million, up from 37.1 million in the year-ago quarter. Third-party gallons sold totaled 86.9 million, up from 67.8 million a year ago. The bad news is that the sales price fell from $2.62 a gallon to $2.32 a gallon, and it is likely to fall further in the current quarter.»

Evidentemente, si el precio del etanol no remonta, el Q4 va a ser mucho peor.

PEIX–Llego a casa en este momento y lamento mucho encontrarme esto, lo siento de veras chicos, tanto o mas que si lo sufriera en mis propias carnes. ¡Ánimo y suerte!.

Una cosa, si fueran realmente malos-malos, ya nos habrían dado muy duro en el after, no? y si bien baja un dolar no hay negociación, apenas 100,000 titulos… alguien puede explicarme esto?

Gracias,

PEIX Chelsea, los resultados no son malos en cuanto a que ha mejorado las expectativas del mercado.

Los resultados son malos en cuanto que:

1. Aparece la sorpresa no esperada de los warrants, que estos tíos no explicaron adecuadamente.

2. Se aprecia un descenso en el precio de venta del etanol, muy preocupante.

3. Se ha pagado el maíz muy caro.

Efectivamente, el after parece más de maquinas de MMs que de gente vendiendo histéricamente. Además, se ha paralizado súbitamente a las 21.59 hora española, cuando todavía sigue funcionando cuarenta minutos después.

El Earnings Release no está completo hasta que se de la rueda de prensa, que es mañana. Ahi el CEO tiene que dar la cara, explicar que ha pasado y sobre todo dar la guía para los resultados del Q4, del que ya llevamos un mes.

Creo que hasta que no acabe la rueda de prensa, vamos a ver de todo.

Peix a q hora española tenemos la rueda de prensa

Peix

Una explicación de la bajada del margen bruto podría ser que la empresa, viendo el precio del maíz tan bajo en septiembre haya comprado una buena parte de sus necesidades para el 4° trimestre, esperando una subida del mismo, y se haya metido todo como gasto de este trimestre, sin distinguir la parte utilizada de la q quedó pendiente???

Estoy intentando comprender cómo hemos bajado tanto este margen si en los dos primeros trimestres superábamos con holgura a GPRE y ahora nos han pasado por encima, casi doblando nuestro 6% de mierda.

Tendría sentido lo q pienso ?, no se me ocurre ningún otro tipo de explicación.

PEIX

http://investorshub.advfn.com/boards/read_msg.aspx?message_id=107668519

Puede ser que esta sea la clave. El margen nuestro de etanoles ok, pero el q revendemos lo hemos hecho con ppérdidas, igual q en el 2° trimestre. Q sentido tiene esto? S preguntó en la conferencia del pasado trimestre?

Si solo vendiéramos el nuestro he leído q el eps estaría este trimestre sobre 0,65!

Nota positiva: parece q el 4° trimestre del año pasado, el etanol revendido nos dio muchas alegrías. Pasará igual este año?

peix.

podeis confirmar la hora de la rueda de prensa

gracias

peix.

Pues esta claro que nada ahi seguro, pero tanto castigo teniendo beneficios y estando por encima de las estimaciones no ahi quien lo entienda…esto es muy raro raro raro

Peix

Manuel, a ver si puedes seguir la conferencia y nos haces un

Resumen. Empieza a las 16:00 hora española.

Gracias

peix. no digo que sean tontos los demas ni listos nosotros,lo que está claro que esto lo manejan 4 y los demas bailamos a su son

PEIX

En este ,el blog del Super, cada uno es responsable de lo que haga con su dedo.

peix

sin ninguna duda Bio

PEIX

Bueno…no ha salido tal y como planeamos….yo sinceramente pensaba que subiria de acuerdo a unos buenos datos…..los resultados hasta lo que alcanza mi comprensión no han sido malos si bien es cierto que la coyuntura económica no acompaña…lo digo casi exclusivamente por el precio del crudo…..a estos niveles las bios sufren y mucho….aunque haya otros factores que influyan como el precio del maíz…..

Espero estar en verde pronto con mi desafortunada compra de ayer….

Peix

Mario, es muy facil criticar a toro pasado, y el mercado es así de irracional, y siempre lo será, y agradezco todos los comentarios de todas las personas que escriban en este blog, en plan contructor, y al final si vendó o compró lo decido yo.

Peix ya hablaremos…

Ahora relajense y disfruten… Salvo alguno.

Desde mi smart phone. 8-)

PEIX he pillado esto de yahoo finance.

Q3 Conference Call Notes 30 October 2014 Part 1

HIGHLIGHTS:

16 million to be spent from cash on hand for capital improvements to plants to increase efficiency. 2 million has already been spent. projected 6-7 cent increase per gallon profit and 12-14 million dollars a year in profit.

– selling CO2 from columbia plant. 200 tons per day to Kodiak company located next door for dry ice. 1-2 cent per gallon profit starting in 2015

– corn oil separation will be expanded to Madera and Boardman (part of capital improvements)

– Joint development with Sweetwater to purchase cellulosic sugar

– Stockton, anaerobic fermentation program

– looking into co-generation (of electricity using plant byproducts) at California plants to offset high electricity costs

MARGINS

The downturn in ethanol prices is seasonal an expected. It was industry wide (duh).

Margins are already improving and are expected to continue to improve given current conditions.

Exports are up over 50% from the same period last year. estimated 1 billion gallons exported from the US in 2014. Strong demand abroad illustrates ethanol’s significant discount to gasoline which will continue to spur demand. Even at 80 US$ a barrel for oil, ethanol still trades at a 30-40 cent discount to gasoline. These exports offset the blend wall issues in the US. Rail constraints are already building in the Midwest, so we may see a repeat of last year. PEIX does NOT use any railcars to deliver their product. This does affect corn basis, and there was a pike in corn costs in October, but this was due to the soybean harvest competing with corn for rail space. Now that the soy harvest is over, corn prices are falling and are below September prices.

WARRANTS

Less than 1 million warrants left. Average strike price of 8 dollars per share. We all want them gone, but over 2 million were struck in Q3. Say what you want about them, but they’ll be gone sooner than later.

Seguimos hablando.

PEIX esto lo ha soltado al final del comunicado, muy acertadamente…

«Would consider stock buy backs or dividends as the cash flow continues to grow.»

De esto se va a hablar mucho.

PEIX.-Buenas tardes y disculpen ustedes la intromisión «del tonto». A estos individuos uno no sabe donde ponerlos. Se les da cabida porque entran pareciendo corderos y a la menor ocasión sacan el colmillo de lobo. Me es difícil la criba cuando vienen así y se comportan bien durante un tiempo.

Por otro lado a mi, ¡repito!, a mi, no me disgusta la vela de hoy si acaba así, ¡para nada!, aunque entiendo que quienes hayan tenido que aguantar su principio a comienzo de sesión y estén comprados muy arriba, lo hayan pasado de todos los colores, pero esto es así para lo bueno y para lo malo.

No obstante, confíen ustedes en D.ManuelPF, porque se lo tiene muy currado el asunto, lo cual no quita para que tomen nota para la próxima y no dejen que corra tanta sangre.

Fortuna y gloria, amigos…….que llegará.

PEIX hipótesis sobre kinergy.

PEIX compra etanol a productores de la zona, que luego comercializa.

¿Y si se ha hinchado a comprar barato, lo almacena y lo revende en diciembre a mejor precio?

Explica el sobrecoste en compras de este trimestre, y anticipa good news para el Q4.

PEIX

Manuel….de ser cierta esa teoría….tendriamos un buen regalo de reyes…..si no se sale el 20 de noviembre y abandona el barco…..

PEIX.

La tarde empezo con negros nubarrones pero parece que va despejando y quizas hasta salga el sol

PEIX

Ya se ven los brotes verdes,jeje

peix.

suerte gente ya estoy fuera, voy para Nvax a sumar unas poquillas mas

PEIX. Yo tambien estoy fuera…. viendo la que venia y por estar fuera de casa puse orden de venta por si acaso habia rebote a 12,40…y menudo rebote…. Suerte a los que seguis dentro

Pez

Tengo ganas de ver la transcripcion de la conferencia, especialmente la ronda de preguntas/respuestas. Han estado en total casi una hora y sin preguntas uno 15/20 minutos. Creo q ha sido la mas larga de los últimos trimestres.

PECECILLO.-¡Me sigue gustando incluso mas que hace un par de horas!…

GRÁFICO.

Peix

Muy bueno súper, ese gráfico también me gusta.

nuestro pececillo poco a poco se convertirá en depredador y dejará de ser «presa» de los cortos.

PEIX buenas noches.

La verdad es que estoy un poco cansado, la semana laboral esta siendo heavy.

Analizar lo que ha pasado en las últimas 48 horas llevará su tiempo, pero la sensación sigue siendo positiva.

El índice de referencia sigue verde, es decir, los futuros del etanol:

http://www.cmegroup.com/trading/energy/ethanol/cbot-ethanol.html

Y eso es bueno. El CEO lo ha adelantado: Los atascos ferroviarios nos favorecen.

Les dejo hasta mañana.

Por cierto, que alguien avise al simple mind que maneja la maquinita en el after y díganle que depure el software: La bajada programada era ayer, hoy no toca:

PEIX after hours:

2,500 acciones.

$11.7355

-0.9695

7.63%

Imbéciles…

PEIX Y, of course, gracias SUPER por la gráfica.

Mañana cierre semanal y mensual.

AL LORO.

Buenas noches, yo les agradezco enormemente la información que comparten y sus opiniones, luego cada uno actúa como puede con su dedo.

Veremos mañana que pasa.

PEIX

Buenos dias amigos…

Solo destacar que al margen de los fundamentales de PEIX y la situación coyuntural del precio del crudo lo de ayer me pareció extraordinario….trato de ser objetivo en mis comentarios y no dejarme llevar por lo que quiera pensar al estar comprado…pero….

Ayer PEIX, después de unos earnings no bien acogidos por el mercado llego a bajar casi un 18% para después cerrar en verde (prácticamente) tras la conferencia….muestra fortaleza del valor y del sector…. Los que acumulan mas horas en el sector bolsistico quizás hayan visto virajes como el de ayer tras unos resultados no bien aceptados ….yo la verdad que no….

Quizás lo mejor este por llegar…..